Anatomia kryzysów – historia lubi się powtarzać

Myślę, że warto przypomnieć wybrane etapy towarzyszące miniony kryzysom oraz powtarzające się podczas obecnego kryzysu: początkową fazę związaną z istnieniem baniek spekulacyjnych, rozprzestrzenianie się negatywnych trendów na sferę realnej gospodarki i wreszcie okres, w którym zainicjowane zostają działania antykryzysowe.

Bańki spekulacyjne

Niewątpliwie pierwszy wyraźny sygnał załamania uwidacznia się w postaci pęknięcia bańki spekulacyjnej. Nieracjonalny wzrost ceny danego towaru, która przestaje odzwierciedlać jego rzeczywistą wartość i związane z tym konsekwencje obserwować można było jeszcze przed upowszechnieniem giełdowego obrotu papierami wartościowymi, czego przykładem jest tulipomania panująca w siedemnastowiecznej Holandii. Przyjmuje się, że ta niezwykła bańka zaczęła powstawać w 1634 roku, chociaż systematyczny wzrost cen cebulek tulipanów obserwować można było już od około 1625 roku. W tym czasie na rynku pojawiła się nowa odmiana tej rośliny, której których kwiaty cechowały się nakrapianymi i poszarpanymi brzegami płatków. Odznaczający się tymi właściwościami Semper Augustus stał się jednym z najbardziej pożądanych kwiatów i wyznacznikiem pozycji społecznej posiadacza, a jego cena znacznie przewyższała ceny innych tulipanów.

Zgodnie z informacjami zawartymi w książce Extraordinary Popular Delusions and the Madness of Crowds (1841) autorstwa brytyjskiego poety i dziennikarza, Charlesa Mackaya, w 1637 roku – kiedy bańka spekulacyjna osiągnęła swój maksymalny rozmiar – cena jednej cebulki najdroższych tulipanów wynosiła około 5,5 tys. guldenów, co odpowiadałoby dziś 33 tys. dolarów w złocie (przyjmując przelicznik 300 dolarów za uncję). Wykaz obejmujący 68 odmian tulipanów wraz z cenami sprzedaży obowiązującymi na aukcji zorganizowanej przez zarządców sierocińca w Alkmaar, która odbyła się 5 lutego 1637, informuje, że średnia wartość jednej cebulki wynosiła 784 guldeny, przy czym cena Admirała von Enkhuijsena (jednej z odmian tulipanów) kształtowała się w granicach 5200–5400 guldenów.

Masowy handel tulipanami, których tempo rozmnażania jest stosunkowo wolne, sprawił, że oprócz cebulek od 1636 roku przedmiotem transakcji stały się także przyszłe, jeszcze nie wyhodowane rośliny (tzw. handel wiatrem). Transakcje tego typu można uznać w pewnym stopniu za odpowiednik dzisiejszych kontraktów terminowych (futures), a w rozważanym okresie instrument bazowy stanowiły cebulki tulipanów. Niespotykanie wysokie ceny roślin sprawiły, że zainteresowani mogli dokonywać zakupów nie tylko w sztukach towaru, ale również płacąc w zależności od odmierzanej w asenach (1 asen = 0,048 g) wagi rośliny. Co więcej, aby uporać się z wysokim kosztem zakupu bulw, stosowano też instrumenty przypominające opcje, które dzięki lewarowaniu umożliwiły dostęp do rynku tulipanowego inwestorom nie posiadającym odpowiednich środków finansowych. Mimo iż oczywistym było, że ceny tulipanów nie odzwierciedlają ich rzeczywistej wartości, bańka spekulacyjna utrzymywała się aż do początku lutego 1637 roku. Krach nastąpił w tym samym miesiącu, w którym miał miejsce szczyt hossy.

Dokładne określenie momentu, w którym nastąpiło pęknięcie tulipanowej bańki, nastręcza jednak pewne trudności z uwagi na ograniczony zakres dostępnych danych. Wg E.A. Thompsona, załamanie na rynku tulipanów nastąpiło w tym samym dniu co aukcja w Alkmaar, przy czym do określenia zmian w poziomie cen roślin autor wykorzystał m.in. informacje zawarte w The Dialogues of Waermont and Gaergoedt – znanym utworze literackim opublikowanym w 1637 roku. Na jego podstawie stwierdzić można, że 3 lutego 1637 roku był szczytem hossy, natomiast dwa dni później – 5 lutego – na rynku pojawiły się pierwsze tąpnięcia poziomu cen wywołane plotką o spadku popytu na rośliny.

Zaraz po zakończeniu aukcji w Alkmaar inwestorzy z rynków wtórnych w Amsterdamie i Haarlemie – największych ośrodkach handlu tulipanami – spostrzegli zmianę pozytywnych tendencji. Zawirowania na rynku kwiatów skłoniły do działania przedsiębiorców handlujących tulipanami, którzy, chcąc pozbyć się cebulek, zaczęli masowo obniżać ceny tulipanów. W obliczu dramatycznej sytuacji, 24 lutego doszło do spotkania holenderskich przedsiębiorców, w efekcie którego gildie przekonały lokalne władze, by wydały zezwolenie na dokonanie zmian w umowach terminowych zawartych po 30 listopada 1636 roku, a które miały zostać zrealizowane wiosną 1637 roku. Działanie to określić można jako konwersję kontraktów terminowych na opcje. Ostatecznie, mimo działań ze strony władz mających na celu podtrzymanie handlu, ceny tulipanów spadły aż o 95%, a fortuny osób, które wzbogaciły się na tulipomanii, upadły.

Historię tulipanowej manii, mimo iż ma już ponad 300 lat, zaczęto wspominać w 2007 roku, kiedy bańka na rynku amerykańskim została ostatecznie przekłuta. Stwierdzono wtedy, że chociaż inwestorzy mogli poznać na przykładzie z XVII wieku konsekwencje spekulacji, nie nauczyło ich to zdrowego rozsądku. Brak racjonalności sprawił, że – cytując The Washington Post – tulipomania powtórzyła się, jednak cebulki kwiatów zastąpiły kredyty subprime. Tak jak w przypadku holenderskich roślin, kredyty udzielane osobom o bardzo niskiej wiarygodności (tzw. ninja – no income, no job, no assets) doprowadziły do rozrostu rynku instrumentów pochodnych. Niegdyś pozwalały one na obrót cebulkami przez cały rok, teraz zaś prowadziły do transferu związanego z transakcjami ryzyka. Rozważając oba przypadki zauważyć można, że zastosowanie instrumentów pochodnych w obu sytuacjach umożliwiło zwiększenie liczby dokonywanych inwestycji i dostęp do nich nawet mniej zamożnym grupom społecznym.

Mimo świadomości istnienia baniek spekulacyjnych, uczestnicy rynku od wieków dają się złapać w pułapkę, marginalizując fakt, że niezwykle zyskowne inwestycje są w dużej mierze związane z irracjonalnym boomem, który prędzej czy później minie. W ten sposób do historii przeszły m.in. jedne z pierwszych (XVIII wiek) baniek na rynku akcji Wielkiej Brytanii i Francji, związanych z Kompanią Mórz Południowych (The South Sea Company) i Kompanią Missisipi. Oba wymienione przypadki łączy to, że sprawcami manii inwestycyjnej stały się papiery wartościowe spółek akcyjnych, które zaczynały wówczas swoją karierę.

Idea założenia pierwszej z wymienionych spółek pojawiła się w 1710 r., a jego inicjatorami byli George Caswall i John Blunt. Rok później, przy wsparciu Roberta Hardleya, pomysł został zrealizowany i do istnienia powołano Kompanię Mórz Południowych. Jej działalność miała przypominać to, czym do tej pory z powodzeniem zajmował się Bank Anglii i Kompania Wschodnioindyjska, tj. udzielaniem pożyczek wspomagających obsługę długu publicznego. Tym samym, w zamian za monopol w handlu z Ameryką Południową, Kompania Mórz Południowych dokonywała konwersji długów państwowych przy 5% oprocentowaniu rocznym płaconym przez rząd. Wsparcie finansowe spółki, pozwalające na dokonywanie konwersji, stanowiła zaś emisja akcji przedsiębiorstwa.

Niepewność całego przedsięwzięcia ujawniła się już kilka lat później, w 1717 roku, kiedy to statki Kompanii przejęła Hiszpania. Mimo widocznych objawów świadczących o tym, że spółka nie jest zdolna do generowania zysków, łudzono się, że sytuacja ulegnie zmianie w przyszłości. Tym samym, wbrew zdrowemu rozsądkowi, w 1719 roku dokonano kolejnej konwersji części długów państwa na akcje. W styczniu następnego roku, zachęceni możliwością wzbogacenia się zarządcy spółki zaczęli zabiegać o przejęcie połowy zadłużenia rządowego. Projekt zdobył poparcie, a na wieść o tym akcje Kompanii poszybowały w górę. W przeciągu zaledwie kilku miesięcy bańka spekulacyjna osiągnęła ogromne rozmiary, o czym świadczy wzrost cen z poziomu ok. 120 do 950 funtów za akcję w okresie od stycznia do lipca 1720 roku. Załamanie cen nastąpiło pod koniec lata, 24 września, kiedy upadł Sword Blade Bank. Co ciekawe, pęknięcie bańki powiązane było także z przyjęciem w czerwcu Bubble Act – zakazu tworzenia korporacji (zniesionego w 1825 roku). Krach giełdowy odbił się zarówno na inwestorach krajowych, jak i zagranicznych. Jednym z nich był kanton Berno, który 14 kwietnia 1719 roku zainwestował w akcje Kompanii 150 tys. funtów. Kwota ta szybko uległa pomnożeniu w okresie hossy, lecz fortuna przepadła wraz z giełdowym krachem pociągającym za sobą liczne upadki instytucji finansowych, m.in. Malacrida & Comp, w którym przechowywane były środki kantonu.

Okładka „South Sea Bubble Cards” – wydana w Londynie w 1720 roku przez Thomasa Bowlesa, talia kart, na których znajdowały się karykatury spekulantów

Okładka „South Sea Bubble Cards” – wydana w Londynie w 1720 roku przez Thomasa Bowlesa, talia kart, na których znajdowały się karykatury spekulantów Analizując XVIII-wieczny przykład, po raz kolejny, tak jak w przypadku tulipomanii, dostrzec można pewne podobieństwa do bańki, która zapoczątkowała kryzys w 2007 roku. Jednym z punktów wspólnych obu zdarzeń są aktywa, które stały się przedmiotem spekulacji oraz miejsce powstania bańki – giełda. Akcje Kompanii, których cena w 1720 roku nie znajdowała pokrycia w rzeczywistej ich wartości, posłużyły do konwersji długu państwowego. Instrumenty finansowe, których irracjonalna popularność występowała podczas obecnego kryzysu, powstały w wyniku sekurytyzacji kredytów subprime. Elementem wspólnym w obu przypadkach było zaangażowanie podmiotów zewnętrznych, które nabywając instrumenty finansowe pozwalały osiągnąć określony cel w postaci poprawy sytuacji finansowej, a w przypadku banków udzielających kredytów, dodatkowo w postaci pozbycia się części ryzyka związanego z kredytami.

Rozważając w ten sposób oba zdarzenia, można zauważyć, że Kompania Mórz Południowych odegrała podobną rolę jak spółki SPV (special purpose vehicle) biorące udział w procesie sekurytyzacji. Listę cech wspólnych obu baniek zamyka zjawisko hazardu moralnego, którego istnienie stwierdzić można zarówno w odniesieniu do XVIII-wiecznego bąbla, jak i do współczesnego. Pojęcie to określa sytuację, w której podmiot jest skłonny zaangażować się w nadmiernie ryzykowne przedsięwzięcia, o których podmiot udzielający wsparcia finansowego nie posiada wystarczającej informacji.

Skala załamania jaką zapoczątkowało pęknięcie bańki spekulacyjnej w 2007 roku przywołuje na myśl wydarzenia z roku 1929 czy też 1987, kiedy w przeciągu jednego dnia główne indeksy giełdy amerykańskiej gwałtownie spadły, kończąc tym samym giełdową hossę. Okazuje się jednak, że czarny czwartek (1929) i poniedziałek (1987) oraz procesy tworzenia i pękania baniek spekulacyjnych z nimi związane nie są jedynymi, które porównywać można z początkami obecnego kryzysu. W tym kontekście nie sposób pominąć trafnych słów Warrena Buffeta, amerykańskiego inwestora giełdowego, który, obserwując kolejną spekulacyjną manię, stwierdził: „To, czego nauczyła nas historia to to, że ludzie nie uczą się na jej błędach”.

Transmisja geograficzna kryzysu

Powiązania finansowo-kredytowe, makroekonomiczne, czy też sposób odbioru określonych grup państw przez inwestorów sprawiają, że turbulencje mające swoje źródło na rynku danego kraju mogą objąć swoim zasięgiem inne gospodarki, odległe geograficznie, a nawet pozornie niezwiązane z miejscem wystąpienia załamania. Mimo iż informacje świadczące o zaistnieniu tego zjawiska odnaleźć można już w w odniesieniu do zdarzeń mających miejsce w końcu XIII wieku, globalizacja rynków i liberalizacja przepływów pieniężnych sprawia, że coraz częściej problemy na rynkach jednego kraju stają się przyczyną zapaści w innych. Należy przy tym jednak podkreślić, że chociaż częstotliwość i szybkość transmisji kryzysów jest wyższa niż w przeszłości, fakt przenoszenia negatywnych tendencji między rynkami obserwować można było już w okresie średniowiecza, o czym świadczyć może przykład kryzysu w Anglii i jego skutków we Florencji.

Mimo iż początek problemów finansowych w tym przypadku datowany jest na 1294 roku, kiedy to król Anglii, Edward I, chcąc sfinansować z kredytu kolejną wojnę, stanął przed koniecznością zmiany pożyczkodawcy, największe spustoszenie przyniosły kredyty zaciągnięte przez Edwarda III w ramach finansowania działań zbrojnych w trakcie wojny stuletniej. W przeciwieństwie do swoich poprzedników, ówcześni kredytodawcy królewscy (domy bankowe Bardi i Peruzzi) pobierali niezwykle wysokie opłaty za udzielone pożyczki. W efekcie, kiedy po nieudanym początku wojny Edward III wrócił do kraju, Anglia była zadłużona na 2 miliony dukatów, co było równoważne 10-krotności rocznych przychodów państwa. Bankructwo Edwarda III przełożyło się na sytuację na arenie międzynarodowej. Informacja o niewypłacalności Anglii spowodowała run na banki we Florencji. W 1343 roku zbankrutował Peruzzi. Pomoc finansowa władz lokalnych Florencji nie pomogła też Bardi, który podzielił los Peruzzi 3 lata później.

Skutkiem kryzysu zadłużenia zagranicznego nie zawsze musi być bankructwo państwa. Świadczą o tym losy Argentyny. W 2001 roku kraj ten, podobnie jak XIII-wieczna Anglia, przestał być zdolny do spłaty zagranicznych zobowiązań. Konieczność pokrycia długu publicznego oraz chęć redukcji kosztów odpływu kapitału zagranicznego sprawiła, że już w 2000 roku stosunek zadłużenia zagranicznego do PKB wyniósł aż 471%. Fatalna kondycja finansowa Argentyny, tak jak osiem wieków wcześniej Anglii, wywołała run na banki (rozpoczął się on 30 listopada 2001 roku), z tą różnicą, że dotknął on instytucje zlokalizowane w Argentynie, a panika nie była wywołana utratą zaufania do kredytodawców państwa, tylko do rodzimego systemu bankowego.

Co ciekawe, bankructwo Edwarda III przywołuje również na myśl wydarzenia mające miejsce w Islandii w październiku 2008 roku. Chociaż przyczyn kryzysu – i w konsekwencji bankructwa tego państwa – nie można w jakikolwiek sposób odnieść do wydarzeń mających miejsce w XIII wieku, w obu przypadkach kryzys spowodował bankructwo kraju. O tym, że krach na tak dużą skalę jest czymś niezwykłym, potwierdza fragment artykułu opublikowanego w Business Week dzień po ogłoszeniu bankructwa Islandii (10 października 2008 r.): That’s an amazing sentence: Iceland goes bankrupt .

Ostatecznie historia bankructwa średniowiecznego monarchy zakończyła się spłaceniem długu we wrześniu 1341 roku, natomiast Islandia uzyskała zagraniczne wsparcie finansowe m.in. z Międzynarodowego Funduszu Walutowego. Tym niemniej, mimo tak dużej rozpiętości czasowej, nie sposób nie zauważyć, że w obu przypadkach skutki załamania odczuwalne były poza źródłem załamania.

Innym przykładem, jeszcze wyraźniej pokazującym przebieg kolejnej fazy kryzysu – międzynarodowej transmisji szoku – jest panika z 1825 roku. Załamanie, którego źródłem stała się giełda londyńska, dość szybko się rozprzestrzeniło, wywołując turbulencje na rynkach Europy, Stanów Zjednoczonych, a nawet w Ameryce Łacińskiej. Początek problemów Wielkiej Brytanii, których efektem końcowym był wybuch paniki, rozpoczął się kilka lat wcześniej. Zdeterminowany był on z jednej strony sytuacją w kraju, z drugiej natomiast przeobrażeniami zachodzącymi na rynkach światowych.

Początek XIX wieku był okresem, w którym skarb państwa borykał się z ogromnym zadłużeniem będącym pozostałością po okresie wojen napoleońskich. Optymizmem nie napawała również sytuacja Banku Anglii, dla którego koniec wojny oznaczał konieczność poszukiwania nowych źródeł dochodów oraz uporania się ze spadkami cen akcji, które pojawiły się na początku 1823 roku. Aby ustabilizować sytuację finansową państwa, zdecydowano się m.in. zredukować armię i wyemitować weksle skarbowe. Papiery te umożliwiały uzyskanie kredytu, którym regulowano długookresowe zadłużenie.

Pomysł emisji papierów dłużnych spodobał się władzom do tego stopnia, że w 1823 roku rząd Anglii postanowił, nie zważając na inwestorów, zmniejszyć znaczenie obligacji jako źródła pozyskiwania środków pieniężnych. Przejawiło się to w zamianie oprocentowania 135 mln funtów obligacji rządowych z 5% na 4%. Rok później oprocentowanie 80 mln funtów obligacji 4% zostało zredukowane jeszcze bardziej, osiągając poziom 3,5%. Ostatecznie spadek zainteresowania inwestorów tego typu papierami wartościowymi spotęgowany został dodatkowo przez podwyższenie cen obligacji. Ograniczone możliwości lokowania kapitału zrekompensowane zostały w tym samym czasie pojawieniem się na rynkach Francji, Hiszpanii, Danii, Rosji, Austrii i Prus nowych możliwości inwestycyjnych w postaci brytyjskich, 3-procentowych obligacji bezterminowych – tzw. consols. Oprócz tego na giełdzie londyńskiej popularność zdobyły obligacje krajów Ameryki Łacińskiej, będących do tej pory koloniami.

Siedziba Bank of England w Londynie (fot. Adrian Pingstone)

Siedziba Bank of England w Londynie (fot. Adrian Pingstone) Zmiany jakie zaszły w omawianym okresie, wiążące się zarówno z rozwojem nowych instrumentów finansowych, jak i z ekspansją bankowości i spółek akcyjnych, przyczyniły się do zbyt optymistycznych wycen dokonywanych przez inwestorów, a w efekcie do powstania bańki spekulacyjnej. Szczyt hossy na londyńskiej giełdzie miał miejsce w kwietniu 1825 roku. Zaraz po osiągnięciu maksymalnego poziomu akcje zaczęły gwałtownie spadać, kończąc okres wzrostów. Kilka miesięcy później, we wrześniu, giełda załamała się i pojawiły się pierwsze doniesienia o problemach, które dotknęły banki Devon i Cornwall . Był to początek zapaści na rynku bankowym, która pełne rozmiary osiągnęła z początkiem grudnia. Zbankrutowały wówczas jedne z ważniejszych instytucji finansowych w Londynie: Wentworth, Chaloner, & Rishworth (8 grudnia) i Pole, Thornton & Co. (13 grudnia). Te fatalne informacje wywołały panikę, która zaowocowała runem na inne angielskie banki.

Oprócz niezwykłego podobieństwa działań sektora bankowego podczas kryzysu z 1825 roku do obecnych zachowań, na uwagę zasługuje przede wszystkim to, iż krach na giełdzie londyńskiej i szereg bankructw przeniósł się, tak samo jak obecnie, na inne rynki. Załamanie angielskiej giełdy i wycofanie się inwestorów z zakupu kolejnych obligacji ograniczyło transfer środków pieniężnych do Ameryki Łacińskiej, która odnotowała poważne problemy. W krajach, które do tej pory czerpały korzyści z emisji obligacji, ograniczeniu uległy inwestycje, co w połączeniu ze spadkiem dochodów z podatków, będącego następstwem ograniczenia poziomu eksportu, doprowadziło do wzrostu zadłużenia. Co więcej, boom na giełdzie nowojorskiej, skorelowany z boomem na rynku londyńskim, skończył się również krachem. Na Wall Street nastąpił on w lipcu 1826 roku i według Erica Hilta z Columbia University wywołany został przez działanie tego samego mechanizmu, jak w przypadku Anglii. Dodatkowo, nie bez znaczenia był fakt, że banki zlokalizowane w Stanach Zjednoczonych posiadały szereg powiązań finansowych z instytucjami angielskimi. Ostatecznie, mimo iż amerykański sektor bankowy nie uległ destabilizacji tak jak angielski, kilka banków, m.in. Jersey City Bank i Fulton Bank, przeżyło poważny wstrząs.

Porównując opisane wyżej załamanie z tym, jakie rozpoczęło się w 2007 roku, zauważyć trzeba, że rozprzestrzenienie kryzysu wskutek powiązań finansowych, makroekonomicznych, czy też pod wpływem zachowań inwestorów nie jest czymś nowym. W 1825 roku, podobnie jak obecnie, załamanie dotknęło najpierw rynek cechujący się wysokim poziomem rozwoju, a następnie objęło swoim zasięgiem inne, mniej rozwinięte. W XIX wieku giełda londyńska była jednym z ważniejszych rynków kapitałowych na świecie. W momencie wybuchu kryzysu w 2007 roku wyznacznikiem światowych tendencji i barometrem nastrojów inwestorów była giełda amerykańska. Oba przypadki potwierdzają, że wraz ze wzrostem znaczenia w gospodarce światowej rynku będącego źródłem załamania, proces rozprzestrzeniania problemów jest szybszy i dotyka większej liczby państw.

Działania antykryzysowe

Zaburzenia na rynkach finansowych i w sferze realnej gospodarki sprawiły, że konieczna stała się interwencja ze strony państwa. Prowadzenie aktywnych działań w celu ograniczenia skutków kryzysu nie jest jednak niczym nowym i stosowane było już setki lat temu, czego dowodem jest historia jednego z pierwszych w dziejach kryzysów bankowych, jaki miał miejsce na terenie Cesarstwa Rzymskiego.

W 32 roku naszej ery na Morzu Czerwonym zatonęły trzy statki należące do Seuthes & Syn z Aleksandrii, powodując znaczne pogorszenie sytuacji finansowej przedsiębiorstwa. Rok później, w wyniku buntu robotników fenicjańskich i defraudacji, zbankrutował dom bankowy Malchus & Spółka z Tyru. Efektem splotu tych niekorzystnych zdarzeń było bankructwo Quintus Maximus oraz Lucius Libo, będących największymi domami bankowymi Cesarstwa Rzymskiego, a zarazem kredytodawcami wymienionych wcześniej podmiotów.

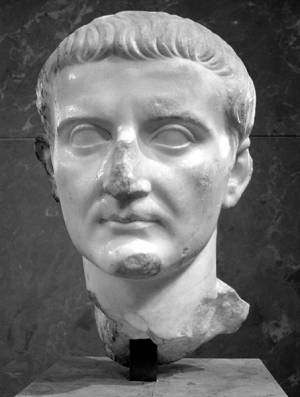

Cesarz Tyberiusz, popiersie ze zbiorów Muzeum Luwru (fot. ChrisO , na licencji Creative Commons Uznanie autorstwa - Na tych samych warunkach 3.0)

Cesarz Tyberiusz, popiersie ze zbiorów Muzeum Luwru (fot. ChrisO , na licencji Creative Commons Uznanie autorstwa - Na tych samych warunkach 3.0) Zdarzenie to, mimo iż miało miejsce na długo przed wykształceniem się instytucji banku handlowego, określane jest mianem kryzysu bankowego, a sposób interwencji cesarza Tyberiusza, polegający na przekazaniu bankierom 100 mln sesterców ze środków państwowych, powielony został dziewiętnaście wieków później przez władze USA podczas paniki z 1907 roku. Analogiczny sposób działania w postaci wsparcia finansowego sektora bankowego zastosowany został także podczas obecnego kryzysu finansowego, kiedy to w celu uchronienia przez upadkiem takich gigantów, jak Citigroup, ING, KBC czy Royal Bank of Scotland, rządy państw stworzyły fundusze pomocowe, a Departament Skarbu USA podjął decyzję o wykupie toksycznych aktywów, wprowadzając tzw. plan Paulsona (TARP).

Innym, również podejmowanym już w przeszłości sposobem działania, który wykorzystano chcąc zminimalizować skutki obecnego kryzysu, jest przejęcie instytucji zagrożonych upadłością przez państwo lub inny podmiot. Pomoc w tej postaci uzyskały w 2008 roku jedne z największych instytucji finansowych. Na początku września wykupione przez rząd zostały Fannie Mae i Freddie Mac. Kilka dni później, 15 września, ten sam los podzieliło towarzystwo ubezpieczeniowe AIG, a Merrill Lynch zostało przejęte przez Bank of America. Zastosowanie tego rodzaju środków znane jest m.in. z okresu Wielkiego Kryzysu z 1929 roku. Fuzje i przejęcia stanowiły w tym okresie jedyną szansę na przetrwanie dla banków, które stanęły na skraju bankructwa. Z badań przeprowadzonych przez Marka Carltona wynika, że w okresie Wielkiego Kryzysu około 8,4% wszystkich banków (514 z łącznej liczby 6145 podlegających analizie) w Stanach Zjednoczonych zostało przejętych przez inne instytucje finansowe.

Podsumowanie

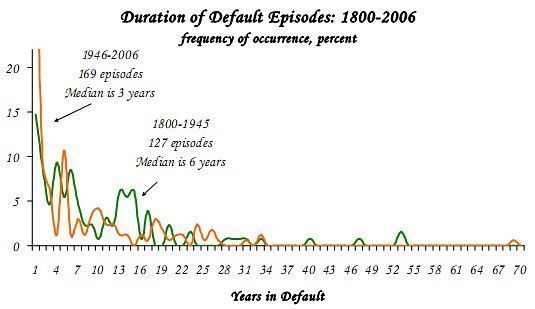

Rozwój systemów finansowych w poszczególnych krajach i globalizacja rynków sprawiła, że charakter zapaści jest coraz częściej globalny, a częstotliwość załamań charakteryzuje się trendem rosnącym. Potwierdza to liczba kryzysów, jakie odnotowano na świecie w kolejnych okresach. W latach 1300-1799 łączna liczba załamań wyniosła jedynie 19, przy czym państwami najczęściej przez nie dotykanymi były Francja (8) i Hiszpania (6). Dla porównania, w kolejnym okresie, obejmującym zaledwie 145 lat, częstotliwość występowania zjawiska wzrosła niemal sześciokrotnie (wykres 1). Obecnie szacuje się, że kryzys ma miejsce średnio co 3 lata.

Liczba i częstotliwość występowania kryzysów na świecie w latach 1800-2006 (źródło: Reinhart C.M., Rogoff K.S., This Time is Different: A Panoramic View of Eight Centuries of Financial Crises , „NBER Working Papers”, 2008, s. 13.)

Liczba i częstotliwość występowania kryzysów na świecie w latach 1800-2006 (źródło: Reinhart C.M., Rogoff K.S., This Time is Different: A Panoramic View of Eight Centuries of Financial Crises , „NBER Working Papers”, 2008, s. 13.) Analizując przebieg i charakter poszczególnych kryzysów, można zauważyć, że duża część z nich posiada elementy wspólne z innymi tego typu zdarzeniami, które miały miejsce w tym samym lub innym kraju w różnych odstępach czasu. Obecnie jedno z najczęściej przytaczanych porównań dotyczy Wielkiego Kryzysu z lat 30. oraz kryzysu finansowego, który rozpoczął się w 2007 roku, przy czym nie wynika to tylko z faktu, iż oba zjawiska miały swój początek w Stanach Zjednoczonych. Mało kto zwraca uwagę na fakt, że trwające obecnie turbulencje odnieść można również do innych zapaści, np. kryzysu z 1873 roku, wielkiej piątki kryzysów w krajach Skandynawskich, czy załamań z lat 1997-1999. Każde nowe turbulencje, mimo iż miały już miejsce w historii, wciąż na nowo wzbudzają strach, nawet jeśli wiadomo, że stanowią one nieodzowną część cyklu gospodarczego.

Bibliografia

- Bell A.R., Brooks Ch., Moore T., Interest in Medieval Accounts Examples From England 1272-1340, „ICMA Centre Discussion Papers in Finance”, 2008.

- Berg M., Clifford H., Consumers and luxury: consumer culture in Europe 1650-1850, Manchester University Press, 1999.

- Bordo M.D., Are Financial Crises Becoming Increasingly More Contagious? What is the Historical Evidence on Contagion?, Rutgers University and NBER, 2000.

- Calomiris C., Deposit insurance: Lessons from the record, „Economic Perspectives”, May 1989.

- Carlson M., Alternatives for Distressed Banks and the Panics of the Great Depression, „Finance and Economics Discussion Series (FEDS)”, 2008.

- Flood R.P, Garber P.M., Speculative bubbles, speculative attacks, and policy switching, The MIT Press, 1997.

- Garber P. M., Famous first bubbles: the Fundamentals of early manias, The MIT Press, 2001.

- Hilt E., Wall Street’s First Corporate Governance Crisis: The Panic of 1826, „Working Paper 14892”, April 2009.

- Hornbeck J.F., The Argentine Financial Crisis: A Chronology of Events, „CRS Report for Congress”, January 31, 2002.

- Jurkowska-Zeidler A.,_ Bezpieczeństwo rynku finansowego w świetle prawa Unii Europejskiej_, Wolters Kluwer Business, 2008.

- MacDonald J., A free nation deep in debt: the financial roots of democracy, EH.Net Economic History Services, 2006.

- Makowiecki A., Rok 2008 pod znakiem tajfunu Kryzys, „Gazeta Ubezpieczeniowa”, grudzień 2008.

- Montias J.M., Art at auction in 17th century Amsterdam, Amsterdam University Press, 2002.

- Neal L., The Financial Crisis of 1825 and the Restructuring of the British Financial System, „Federal Reserve Bank of St. Louis Review”, May/June 1998.

- Nikel P., Jak zachowują się inwestorzy w obliczu bańki spekulacyjnej?, [online] http://www.inwestycje.pl;23314;0.html, [01.12.2009].

- Reinhart C.M., Rogoff K.S., This Time is Different: A Panoramic View of Eight Centuries of Financial Crises, NBER Working Papers, 2008.

- Smant D., Famous first bubbles? South Sea Bubble, [online] http://people.few.eur.nl, [01.12.2009].

- Thomas C., The South Sea Bubble, „Student Economic Review”, University of Dublin, Trinity College, Vol 17, 2003

- Thompson E.A., The tulipmania: fact or artifact?, „Public Choice”, Springer Science, June 2006.

Strony internetowe:

- http://www.iisg.nl.

- http://www.amsterdamtulipmuseum.com.

- http://www.merton-zentrum.uni-frankfurt.de.

- http://www.businessweek.com.

- http://www.washingtonpost.com.

- http://www.pb.pl.

Zredagował: Roman Sidorski